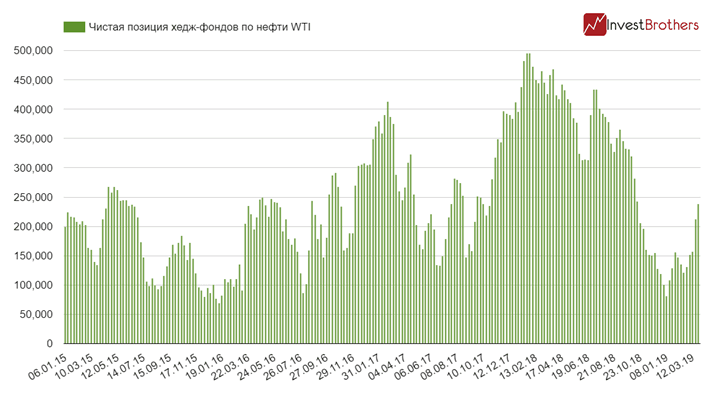

Хедж-фонды продолжили наращивание своих длинных позиций по нефти.

По данным Комиссии по торговле товарными фьючерсами, по итогам 26 марта в портфелях фондов находилось 280,7 тыс. длинных и 42,5 тыс. коротких контрактов. Тем самым, чистый объем «лонга» вырос до 238,2 тыс. контрактов, что на 25,9 тыс. больше, чем неделей ранее.

Чистая позиция хедж-фондов по нефти WTI

Источник: Комиссия по торговле товарными фьючерсами

С начала года, когда был достигнут многолетний минимум, чистая длинная позиция уже увеличилась на 156,7 тыс. контрактов.

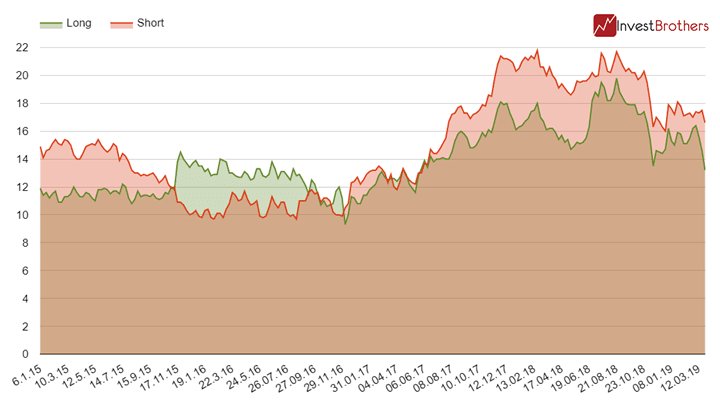

Одновременно с этим крупнейшие трейдеры Нью-Йоркской товарной биржи продолжили пользоваться моментом и сокращали свой «лонг». Разница между короткой и длинной позицией выросла до 3,4 процентных пунктов.

Gross-позиции ТОП-4 трейдеров на NYMEX

Источник: Комиссия по торговле товарными фьючерсами

Кроме того, игроки опционного рынка делают ставку на падение стоимости нефти — объем их чистого «шорта» достиг максимума с 2013 г., превысив отметки осени 2014 г.

Резюме от Investbrothers

Более агрессивные действия со стороны хедж-фондов привели к тому, что котировки «черного золота» с 12 марта прибавили в цене 5%.

Учитывая динамику фондового рынка США и Китая, на наш взгляд, у нефтяных цен есть потенциал для развития своего успеха. Тем более, что задел для увеличения «лонга» в портфелях хедж-фондов достаточно большой. Напомним, летом 2018 г. чистая длинная позиция по сырью достигала 434 тыс. контрактов.

Однако действия «умных денег» предупреждают — данный рост может быть ограниченным и непродолжительным.

Чтобы быть в курсе последних материалов от Investbrothers, подписывайтесь на наш Twitter, Facebook и VK.

Другая статистика:

Может быть интересно:

- Американские акции попали под самые большие распродажи с 2018 г.

- Перспективы фондового рынка США. О чем говорят технические индикаторы?

- На что обратить внимание, прежде чем открывать позиции по доллару?

- Итоги недели. Российские активы не учитывают в своей цене введение санкций.

- Аппетит приходит во время еды — Минфин РФ замахнулся на 600 млрд рублей

- Чего мы ждем от американского рынка акций?